14.09.2018 - 22:00

El 15 de setembre de 2008, justament una dècada enrere, feia fallida el banc d’inversió Lehman Brothers. Això va ser considerat el detonant d’una crisi econòmica mundial que ha marcat la societat econòmicament, però també socialment i políticament.

En l’actualitat, l’economia ja no és en crisi, perquè teòricament va acabar el 2012. El PIB creix a molt bon ritme, les empreses fan grans beneficis i la desocupació va minvant. Ara bé, malgrat aquests indicadors, molts dels efectes devastadors han persistit sobre la vida de les persones i no hi ha cap indici que aquesta situació hagi de millorar.

Els efectes de la crisi no han estat simplement un ajust transitori, sinó que han empitjorat les condicions de vida dels ciutadans durant un lapse de temps llarg.

La punxada de la bombolla financera

A l’estat espanyol, durant els anys de creixement, s’anava formant una bombolla immobiliària. El pes de l’habitatge creixia de manera espectacular, fins a arribar al 17% anual, un creixement sis vegades més ràpid que els sous o l’IPC, que també augmentaven i permetien de retornar crèdits i hipoteques. Tot això passava en un sistema que era sostenible sempre que els interessos es mantinguessin baixos i que el valor de la propietat no disminuís.

La situació era tal que el deute va passar de representar un 52% de la renda disponible el 1997 a un 105% el 2005, amb un quart de la població endeutada per més de quinze anys. Tot i aquestes condicions, la bombolla no va punxar primer a l’estat espanyol, sinó a l’altre cantó de l’Atlàntic, als Estats Units.

Després dels atemptats de l’11 de setembre del 2001, l’administració nord-americana va practicar una política de desregularització del mercat, amb un tipus d’interès baix, amb reduccions d’imposts i expandint el crèdit.

La crisi va esclatar arran d’aquesta manca de regulació, principalment com a conseqüència del col·lapse de les ‘hipoteques d’alt risc’ (o ‘brossa’). A l’hora de concedir aquesta mena de préstecs, es rebaixaven tremendament les condicions, i en la majoria de casos no demanaven de verificar ingressos o actius, fet que permetia que hi pogués accedir tot un sector al qual d’una altra manera no li hauria estat mai possible. Aquestes hipoteques van passar de significar només el 8,5% del total el 2004 al 21% el 2006.

En molts casos s’atorgaven sense informació, amb condicions ocultes i una gran flexibilitat, amb interessos mixts (fixos que passaven a variables): en definitiva, un producte de risc. Els clients de solvència baixa tenien la capacitat de retornar-ne els diners sempre que els interessos es mantinguessin baixos i que l’economia no s’aturés.

Els diners fàcils feien que fins i tot ampliessin les hipoteques per finançar vacances o comprar béns de consum, però el col·lapse va arribar el 2006. Llavors la Reserva Federal en va augmentar el tipus d’interès (d’un 1% a un 5,25% del 2004 al 2006) i el preu de les matèries primeres també va pujar: el petroli va passar de 25 dòlars el barril el 2003 a 147,25 dòlars el 2008, de primer a causa dels huracans (com el Katrina) que havien afectat les refineries americanes, però sobretot va ser una conseqüència de la fixació de l’oferta per part dels països productors i del creixement de la demanda a la Xina i l’Índia.

En aquestes noves circumstàncies, gran part dels creditors no van poder assumir el deute, cosa que va desaccelerar el preu de l’habitatge. La taxa de morositat de les hipoteques d’alt risc va arribar al 14,8% el segon trimestre del 2007, principalment en les de tipus variable (17%). Això va derivar en una crisi bancària i 1,2 milions de nord-americans van ser desnonats entre el 2004 i el 2007.

Finalment, després de la fallida de bancs menors, el 2008 feia fallida un dels grans bancs d’inversió, Lehman Brothers, que tenia 691.063 milers de milions en actius, el quart més gran dels bancs d’inversions. El fet que gran part de la seva inversió fossin subprime i l’enfonsament del seu valor a la borsa (un 73%) va produir la fallida més gran de la història. La situació va afectar primer els EUA i més tard la resta del món.

La crisi del deute

El 2008 mateix eren rescatats els gegants hipotecaris Freddie Mac i Fannie Mae, que tenien un deute de més de 5.400 milions de dòlars i eren considerats massa grans per a caure, fet que va dur el Tresor a injectar-hi milions, com també ho van fer amb AIG, l’asseguradora més gran del món, a la qual la Reserva Federal va haver d’injectar 60.000 milions d’euros.

La crisi va obligar els estats a nacionalitzar entitats (financeres i no financeres), a intervenir els bancs centrals i a injectar diners per evitar-ne la fallida. Els ajuts dels estats, sumades a un accés més difícil al crèdit i a la gestió anterior, van originar una crisi del deute, principalment a la zona euro.

La situació, amb una forta caiguda en la recaptació, va fer que els governs apliquessin programes d’austeritat durs, que van implicar retallades i un augment de la pobresa. El primer rescat amb unes dures condicions d’austeritat era el de Grècia (el maig del 2010), que havia falsificat comptes anteriors. Més tard va tocar a la República d’Irlanda (novembre del 2010) i en acabat Portugal (maig del 2011) i Xipre (novembre del 2012).

Malgrat el pas de la crisi, l’estat espanyol actualment té un deute del 99% del PIB; Itàlia, del 132%; i els EUA, del 107%. Són difícilment retornables, un problema que simplement s’ha ajornat, tot esperant que no hi hagi cap més rescissió.

La crisi hipotecària a l’estat espanyol

El 2011, els habitatges havien perdut un quart del valor, després d’un període d’eufòria en què s’havien passat a construir 900.000 habitatges (el 2006) i la construcció havia passat de representar el 4,7% del PIB al 9,3%.

La indústria de la construcció es va aturar. Això, afegit a la desocupació, va fer que molts ciutadans no poguessin pagar la hipoteca, ni que fos venent-la, perquè el preu de l’habitatge era més baix que no el del préstec (el 2017 ja es van comptar 600.000 desnonaments).

L’Euríbor va superar el 5,5% d’interès, fet que va originar dificultats, amb un descens del valor de les entitats bancàries. D’entrada, el sistema bancari va resistir, amb un 0,5% de morositat el 2008, que va pujar fins al 4,5% el 2012 (i va arribar al 13,62% el 2013). Els set grans bancs de l’Íbex 35 van tenir un augment del 42% dels crèdits impagats.

El 2011 PP i el PSOE, per acréixer la confiança dels creditors, van reformar l’article 135 de la constitució espanyola, que estableix que el deute públic té prioritat sobre qualsevol altra despesa, mal que siguin les pensions o la despesa social, sense possibilitat d’esmena ni de modificació.

El Banc d’Espanya va haver d’intervenir caixes menors. La primera, Caja Castilla – La Mancha el març del 2009. Més endavant, el Banc de València i la CAM. I més tard va nacionalitzar tres caixes (Caixa Catalunya, Nova Caixa Galicia i Unnim) i va haver d’intervenir Bankia. Finalment, el 9 de juny del 2012 l’estat espanyol anunciava que rescataria el sistema bancari per sanejar el sistema financer. Els diners eren concedits a l’estat espanyol, que, per tant, n’assumia els riscs.

Els ajuts del Fons de Reestructuració Ordenada Bancària (FROB) van ser de 54.354 milions d’euros, però se n’han recuperat solament 4.477 milions. En el darrer informe, el Banc d’Espanya considerava perdut el 75% dels ajuts per a salvar les caixes.

L’estat espanyol, amb 48.000 milions irrecuperables, ha perdut més diners que no pas Alemanya (hi va injectar 64.000 milions), el Regne Unit (100.000 milions) i França (25.000), que fins i tot ha guanyat diners en el rescat bancari.

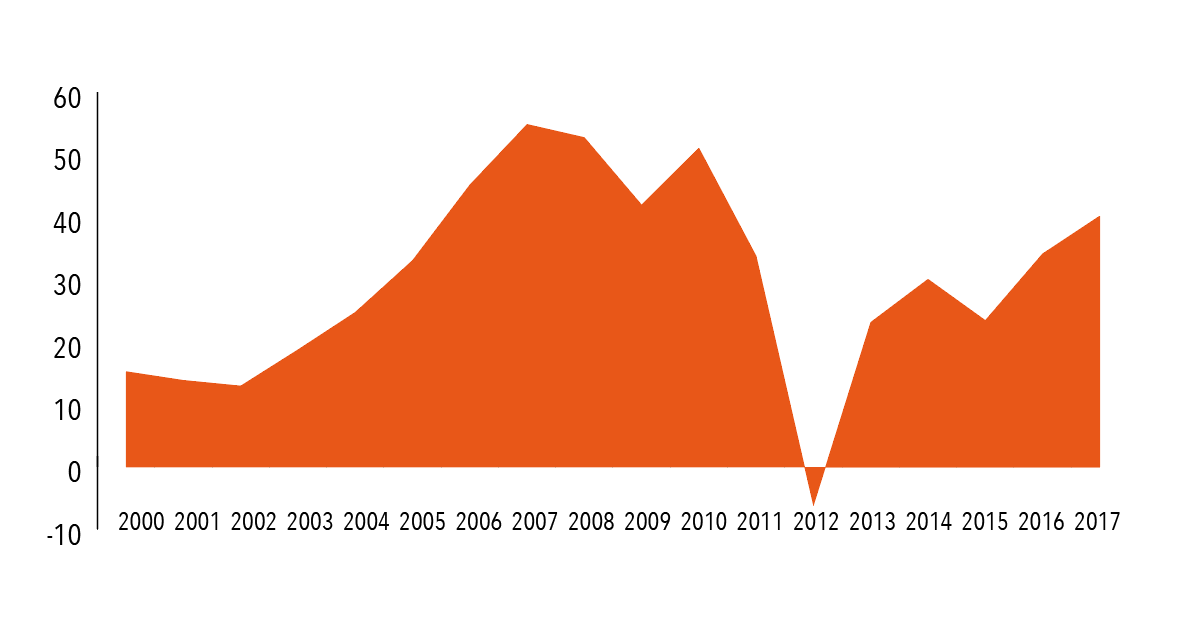

En les grans empreses de l’Íbex 35, malgrat un descens dels beneficis que va originar pèrdues el 2012 (pels 19.056 milions d’euros perduts per Bankia), la borsa ja s’ha recuperat amb els millors beneficis d’ençà del 2010. Les entitats bancàries havien aconseguit 13.935 milions d’euros de beneficis el 2017, amb un creixement continu d’ençà del 2012 (si s’exceptua la caiguda del Banco Popular).

Les grans empreses fa anys que han sortit de la crisi, fet que també es pot comprovar perquè del 2014 endavant hi ha un creixement de l’economia, que supera d’un 3% del PIB a partir del 2015. També es redueix la taxa de desocupació, que ha passat del 25,77% el 2012 al 16,55% el 2017, però aquesta recuperació no ha arribat a gran part de la societat.

De la crisi econòmica a la pèrdua de qualitat de vida permanent

La recuperació econòmica i la creació d’ocupació es van obtenir principalment amb feina de baixa qualitat, amb una productivitat baixa, que copia un model similar al que ha portat a la crisi econòmica.

Del gener del 2007 a l’agost d’enguany, l’índex de preus al consum (IPC), ha augmentat d’un 22,8% a Catalunya, un 18,7% al País Valencià i un 19,9 a les Illes Balears. Per tant, el salari real ha disminuït.

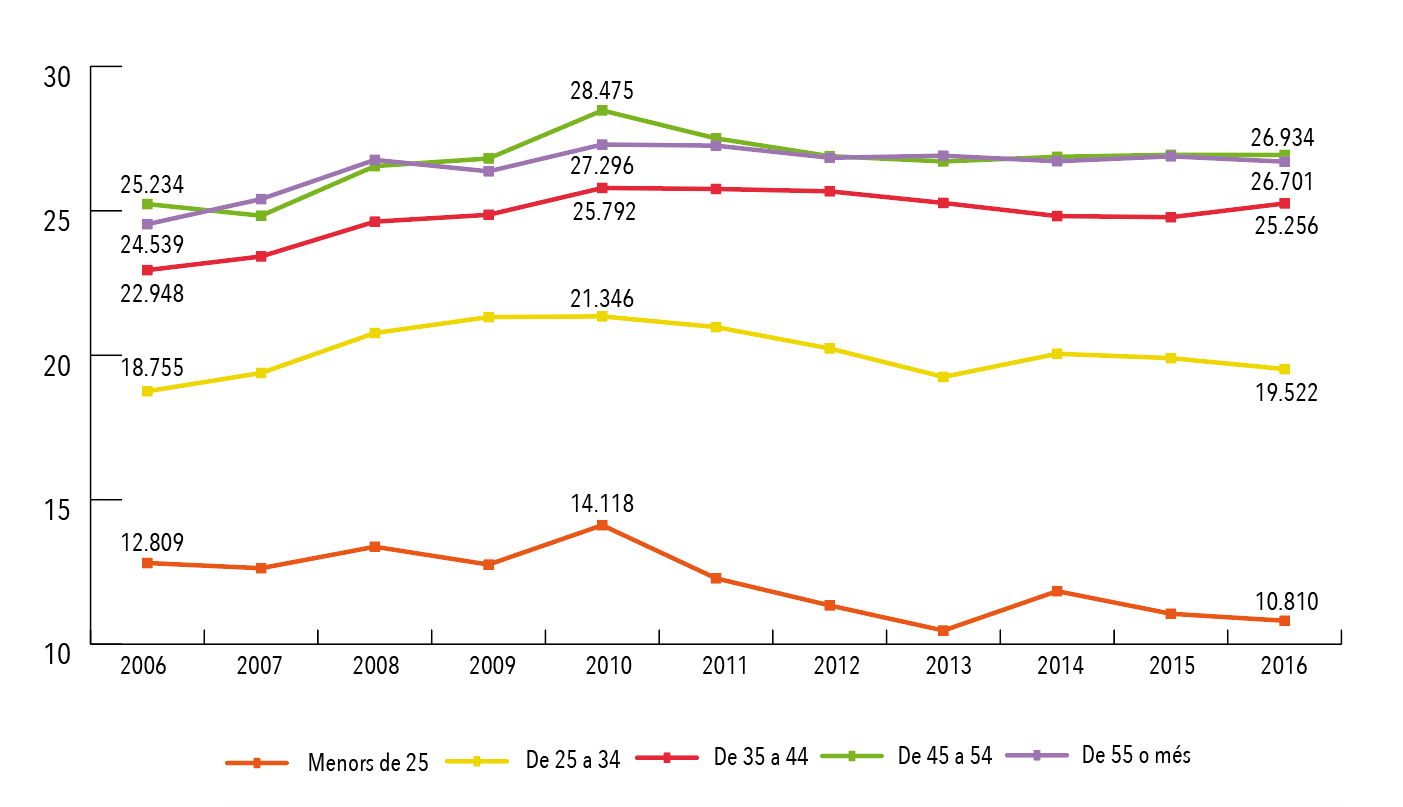

Malgrat aquest augment del cost de la vida, del 2006 ençà els salaris s’han estancat i fins i tot són més baixos que el 2010, principalment entre els menors de vint-i-cinc anys, que han vist com el salari passava d’una mitjana de 14.118 euros anuals a 10.810.

La feina que més ha crescut és la temporal i a temps parcials, mentre els contractes indefinits no arriben ni al 9% del total. El 62% dels qui tenen un contracte parcial, el tenen involuntàriament (el 2007 era el 33,3%), és a dir, perquè no tenen cap alternativa millor.

El poder adquisitiu dels salaris ha baixat del 5,4% i, com assenyala la UGT, és a causa d’una estratègia deliberada: per exemple, amb la reforma laboral del 2012, que ha abaratit els costs laborals a les empreses, que augmenten els beneficis per raons alienes a la millora de la productivitat.

L’informe de la UGT també exposa que en aquest període han augmentat les desigualtats. El 10% dels treballadors que tenen una retribució més baixa han vist com el seu salari real baixava d’un 20,5% del 2009 al 2015 i d’un 11,1% entre el segon 10%. En canvi, en el 10% més ric ha augmentat. Això fa créixer la desigualtat, la pobresa i l’exclusió social.

L’encariment dels serveis bàsics

L’estancament dels salaris –o fins i tot la disminució– ha anat acompanyat d’un augment del cost dels serveis bàsics. Els lloguers de Barcelona, per exemple, han pujat d’una mitjana de 753 euros el mes (11,60 euros/m2) el 2011 a 916 euros (13,27 euros/m2) el segon trimestre del 2018.

També s’ha encarit força en el transport públic. Els bitllets senzills, gairebé han doblat el preu: d’1,2 euros el 2006 a 2,2 el 2018; i la T-10, de 6,65 euros a 10,2. Tots aquests canvis amb un estancament dels salaris.

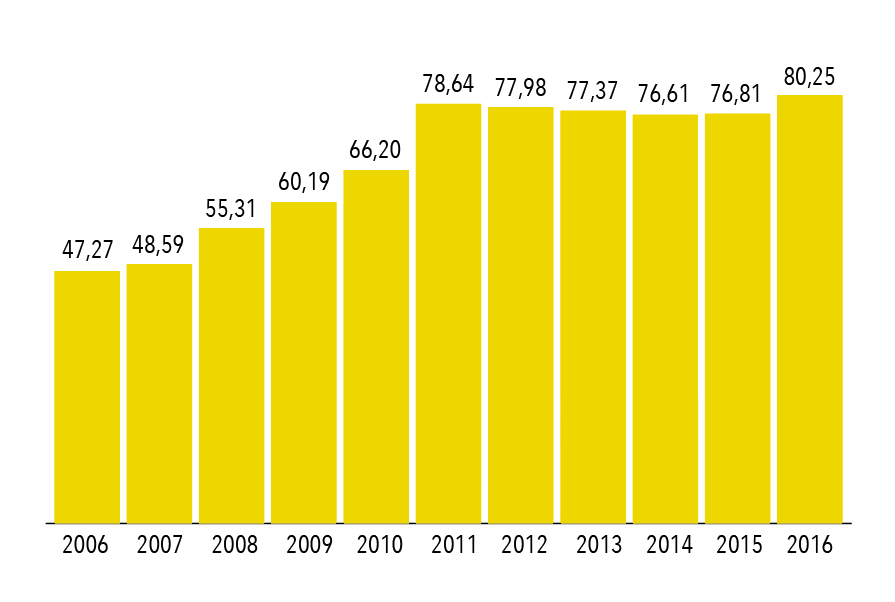

En el cas de la llum, ha pujat d’un 69,8% aquests últims deu anys. Un usuari que tenia un consum mensual de 366 KW/h i una potència de 4,4 Kw, pagava 47,27 euros el 2006. Ara mateix, amb la mateixa referència i potència contractada, en paga 80,25. El preu de gas natural també és més alt que abans de la crisi (un augment d’un 46% d’ençà del 2005).

L’encariment de la qualitat de vida, i l’estancament dels sous, es mantindran, amb un model de feina de baix valor afegit, amb una alta desocupació, que a l’estat espanyol no se situarà a nivells d’abans de la crisi, cap al 8%, fins al 2025. La reducció de la desocupació serà principalment per l’envelliment i, per tant, implicarà un augment de les pensions, un sistema actualment inviable tal com és formulat.

L’empitjorament de les condicions de vida, i un mercat laboral marcat per la precarietat i la temporalitat no són pas conseqüència de la crisi econòmica, car la macroeconomia ja s’ha recuperat, amb un creixement del PIB i dels beneficis empresarials, però la precarietat s’ha consolidat en el sistema i ja ha passat a ser part estructural de la societat.